余計な売買が多かった月です。相場の転換期なのでしょうがないってことにしたい。

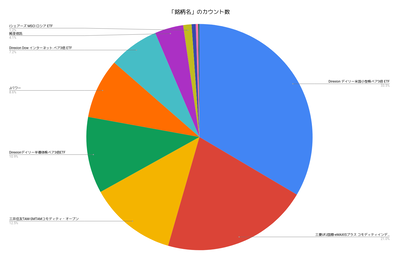

個別株全体

※ポートフォリオから引用

前月からの変移

2022年6月

↓

2022年7月

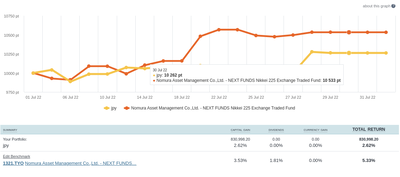

日本株

- 買:小麦ETF(1695)、INPEX(1605)

- 売:小麦ETF(1695)

- 保有:Jパワー(9513)、INPEX(1605)

余計な取引その1の小麦。損は出たけどまあ打診買いみたいな少額だしいいか。じゃあなぜそんな少額を買ったんだと言われると「なんとなく」としか言えない。意味がわからない完全にダメな売買でしたね。

INPEXはちゃんと狙ってそこそこの規模で買ったし、含み益も順調に8%くらいまで育ってる。

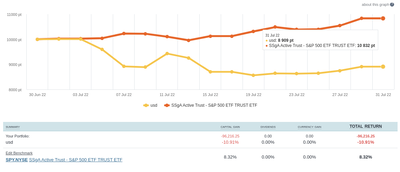

外国株

ここからはドルが天井をつけたと見るのが無難だろうし、あんまりドル建て資産を買い進めたくはないんだけど、まあドル円110円台まで落ちてもなおプラスで終われそうなやつだけ買う、ということにすればポリシーも明確でいいかなと思っている。とはいっても怖いのでポジションは今年で一番小さい。

- 買:$SOXS、$WEBS、$SPXL、$M(Macy's)

- 売:$SOXS、$WEBS、$TZA

- 保有:$SPXL、$M、$ERUS

余計な取引その2の$SOXSと$WEBS。月初あたりに買ってはみたものの、すでに底を脱していたらしく元指数がいろんなラインをガンガンぶち破って上がっていくのでこりゃやばいと思って損切り。1週間ほど様子を見て、完全にトレンドが転換しつつあるなと判断したのでSPXLをドテン買い(というほど素早い動きではない)。

あとWalmartあたりに引きずられて小売全般が下げてたけど、この流れは前期も見たし、貧困層以外の客層が厚ければあんまり業績に影響はなさそうとみてとりあえずMacy'sを買った。

ずっと持ち越していた$TZAをついに利確。ドル円が急騰する前から持ってたので為替差益もでかい。為替的にはほぼ天井で売れたが株価的にはまあまあのライン。

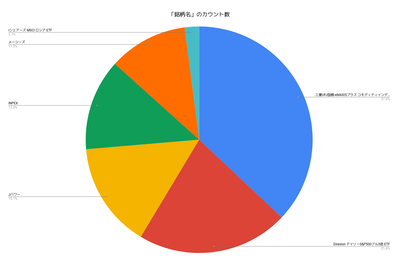

投資信託

先月と今月分

↓

コモディティは微増だけどまあ横ばいとみていいだろう。原油はまだまだキナ臭いし、農産物もなぜかあんまり警戒されてないけど結構供給は危ういところを渡ってると思うしで、売り切る理由はあんまりないかな。

積立

つみたてNISA

- eMAXIS Slim 新興国株式インデックス

- SBI 全世界株式インデックスファンド

- 停止:eMAXIS Slim S&P 500

- 停止:SBIバンガード S&P 500(SBI VOO)

課税口座

- なし

その他/雑感

決算ラッシュ、FOMC、GDPその他とビッグイベントが集まった7月だったけど、今後しばらくは出尽くしで上げるというか、小康状態みたいな感じでじわじわ上がりそうと思っている。GDPが2期連続マイナスでテクニカルリセッションだとかこれは真のリセッションではないとか言ってるけど、何にせよ過去のデータであり、GDPがマイナスになってた時期に増収増益の決算も多かったということで、まあGDPは彩りくらいのものかな。増収増益といっても名目値なのでインフレ調整すれば増収増益といっていいのかなど細かい話はあれど、マニアックで意味がない議論だろう。今後の業績がどうなるかを見ているのが株式市場だ。リセッション談義は中間選挙を控えた政治の世界の話で、特に付き合う義理はなさそう。

7月上旬はアナリストの予想が楽観的すぎるもっと引き下げるべきだって言われてたのに蓋を開ければ予想を上回る決算が多かったということで、これも弱気が行き過ぎだったことを示唆している。6月末ごろに弱気がピークになって売りが枯渇し、売る人がいないので反転上昇するしかないというのが7月の相場だったんだろう。たしかに先行きは暗いと思うけど、足下の状況ではとりあえず上がるしかない。プロは指数やチャートを睨みながら適宜判断するんだろうけど、とりあえずはニュースが悲観寄りか楽観寄りかくらいで温度感を測ろうと思っている。今はまだ弱気というか、弱気にすがりついてるかのような主張が多いので安全に買えそう。

今はいったんFedの利上げ/利下げが注目されている。利上げペースはインフレと雇用によるので雇用も注目されているが、インフレはやや忘れられつつある気がする。まあ原油価格やアメリカの末端ガソリン価格も高値からけっこう下げたし、住宅市場も凹んでるみたいだしで、いったん忘れてもいいんだろう。雇用はサービス価格に反映されるはずなので、雇用だけ見てても結果的にインフレを意識することはありそう。ヨーロッパは自爆制裁によるロシア産エネルギーの危機が直撃していてインフレを忘れるどころじゃないんだろうけど、まあがんばって。ヨーロッパがズタボロになれば経済的な結びつきの強いアメリカも他人事じゃないだろうけど、まあもう少し先の話だ。

今後2ヶ月くらいの見通しとしては、金利はピークを打ったが下落トレンドというほどもなく、狭いレンジでうろうろしそう。ドル高も同様にピークを打ったと見ているが、金利よりは大幅な動きがあってもおかしくはない。コモディティはあんまり下がる理由がなさそうだけど、サプライズなしなら上がる理由もあんまりなさそうかなあ。ロシアの出方やOPEC+などの動向もあるけど、そういうニュースで動くよりかは、実際の需給に反応するんじゃないかな。「見通し」が多すぎるので、じゃあ実際の需給はどうなんだってところがたぶんぐらついてて動きづらいのではないか。ドル安でコモディティ価格がどう動くかはよくわかってない。米国株はゆるゆると上昇していきそう。

現金はたくさんあるけど焦ってポジション構築するような環境じゃないし、やるとしたら今年の終わりごろにショートを狙うか、ぱっとしない日本株を見つけてきて拾うか、あたりかなあ。